Hace algunos meses Joan Miró, nuestro Director de Soluciones de eCommerce, nos regaló una interesante entrada en la que hablaba sobre las afectaciones que estaba sufriendo la navegación online de los españoles con la llegada de la pandemia. Y aunque parece que el tiempo ha quedado suspendido, junto con nosotros y muchas de nuestras actividades cotidianas, la verdad es que hoy día, con la desescalada del virus podemos comenzar a hablar efectivamente de una “nueva normalidad”.

Leer también: eCommerce en España: impacto del Covid-19.

Poco a poco, hemos vuelto a nuestros espacios de trabajo, a pasear en parques y plazas, a visitar a familiares y amigos, pero ¿aquel aumento que pudimos notar en las compras en línea se ha mantenido o ha ido disminuyendo? Ante esta pregunta, creímos que bien valía la pena voltear una vez más hacia estos datos y hacer una análisis de caso más particular. Revisar, por ejemplo, qué cambió en el comercio electrónico de la categoría de Productos de Gran Consumo (FMCG por sus siglas en inglés, Fast Moving Consuming Goods) y si las compras y visitas online aumentaron o disminuyeron con el paso de la pandemia.

¿Qué es Netrica?

Es válido hacer una pausa antes de adentrarnos en el tema, y aclarar que los datos que estamos a punto de exponer, son datos obtenidos con Netrica. ¿pero qué es Netrica? Pues nada más que nuestra solución de inteligencia digital para el eCommerce. Una solución basada en datos de comportamiento digital y centrada en los usuarios, no en los sitios online. Una solución que mide: los datos de penetración del comercio en línea, la participación de mercado de minoristas, fabricantes y marcas en cada industria y categoría de producto, y el funnel de conversión desde la selección un artículo y añadirlo al carrito hasta efectivamente comprarlo.

La muestra

Y ahora sí, a lo que veníamos. Para este caso utilizamos una muestra de 7.500 panelistas desktop en España, buscando que constituyeran una muestra representativa de la población internauta de ese país, seleccionándolas a partir de variables específicas de sexo, edad, ubicación y nivel socioeconómico. Los datos observados son de su comportamiento digital, y analizan un periodo que comprende de enero a junio del veinteveinte.

¿Qué fue lo que encontramos?

- Pudimos notar que Amazon, el gigante de ventas y envíos online a nivel mundial, lidera en España en casi todas las categorías de FMCG en lo que respecta a la penetración de compradores (not shocking…), exceptuando comidas y bebidas.

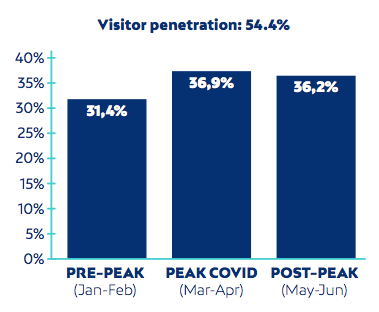

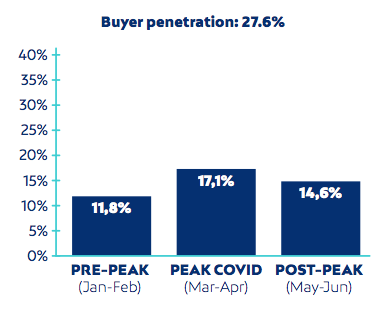

- Poco más del 54% de esta muestra de internautas españoles visitaron sitios de venta online de FMCG durante el periodo observado, y cerca de un 28% de ellos terminó efectivamente realizando alguna compra.

- Impresionantemente, hubo un aumento del más del 200%, sí 200%, en la penetración de compras en línea para las siguientes categorías de gran consumo: Productos del hogar, comida y bebidas. ¿Será que la compra online de los productos para casa es algo que el Covid-19 nos trajo para quedarse?

El caso específico de la compra de comida

Para lograr dimensionar la importancia de las cifras presentadas a continuación, es necesario aclarar que hemos dividido este lapso de tiempo, enero a junio, en 3 momentos, de acuerdo a los estados de la pandemia: Pre punta, que comprende los meses de enero a marzo, Pek de la pandemia, que abarca marzo y abril (justamente los meses en que se decretó el estado de alerta), y Post peak, coincidiendo con el inicio de la desescalada durante los meses de mayo y junio.

- En lo que respecta a la penetración de visitas a sitios de venta de FMCG online, podemos notar un aumento entre las etapas Pre Punta y Peak de la pandemia, pasando del 31.4% al 36.9%. Mientras que la caída en la etapa Post peak la caída es apenas de un .7%

- Hablando ahora sobre la penetración de compras en sitios de venta online de FMCG, se puede observar el gran aumento que hubo entre el pre y el peak de la pandemia, con un porcentaje de 11.8% de enero y febrero a 17.1% en marzo y abril. Para los meses de mayo y junio, la caída fue de un 2.5%. Aún así, la venta online, con 14.6% de penetración de compra durante el post peak, sigue siendo un 2.8% mayor que antes del peak.

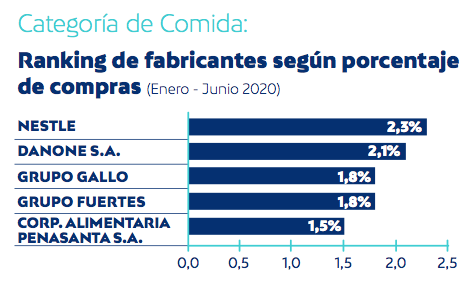

- Por último, si miramos el ranking de fabricantes de comestibles según el porcentaje de compras durante el primer semestre de este año, de enero a junio, podemos ver que la tasa de penetración de compra es liderada por Nestlé, que se lleva un 2.3% y seguida muy de cerca por Danone SA, que tiene un 2.1% de cuota. A los grupos Gallo y Fuertes les corresponde un 1.8% a cada uno, y finalmente encontramos a Corporación Alimentaria Peñasanta SA con un 1.5%.

Leer también: Un caso práctico de datos de comportamiento: Covid-19, cómo cambió el comportamiento digital.

Es cierto que esta pandemia nos obligó a modificar muchos aspectos de nuestra vida cotidiana, pero también es cierto que una vez que haya terminado, habrá cosas que no regresen a su forma anterior, construyendo así la “nueva normalidad”. Hemos visto un claro aumento en la tendencia de compras de productos de gran consumo a través de sitios online, y no sería de extrañars pensar en futuros cercanos donde las visitas físicas a plazas y supermercados disminuyan proporcionalmente al aumento de compras en línea. ¿En qué otras categorías crees que pueda pasar lo mismo?

¿Te interesa conocer más sobre los datos de comportamiento digital y/o nuestra solución de inteligencia digital para el eCommerce, Netrica? Contáctanos vía correo electrónico a la dirección netrica@netrica.com.